Bi Checking merupakan layanan informasi yang berisi catatan riwayat kredit seseorang atau perusahaan. Informasi ini sangat penting bagi lembaga keuangan untuk menilai kelayakan kredit sebelum memberikan pinjaman. Dalam artikel ini, kami akan membahas secara lengkap mengenai cara cek Bi Checking, manfaat, kelemahan, dan tips untuk meningkatkan skor Bi Checking Anda.

Bi Checking berfungsi sebagai tolak ukur bagi lembaga keuangan untuk menilai risiko kredit seseorang atau perusahaan. Semakin baik skor Bi Checking, semakin tinggi peluang untuk mendapatkan pinjaman dengan bunga yang rendah. Sebaliknya, skor Bi Checking yang buruk dapat mempersulit Anda untuk mendapatkan pinjaman atau bahkan ditolak.

Pemahaman Dasar Bi Checking

Bi Checking merupakan singkatan dari BI Checking atau dikenal juga sebagai SLIK (Sistem Layanan Informasi Keuangan). Ini adalah layanan informasi keuangan yang disediakan oleh Bank Indonesia (BI) kepada lembaga keuangan dan nasabah untuk mengetahui riwayat kredit seseorang atau badan usaha.

Bi Checking memiliki fungsi utama untuk menilai kelayakan kredit seseorang atau badan usaha sebelum mengajukan pinjaman. Dengan mengetahui riwayat kredit, lembaga keuangan dapat menentukan apakah pemohon pinjaman memiliki catatan kredit yang baik atau buruk. Tujuan utama dari Bi Checking adalah untuk menjaga stabilitas sistem keuangan dan melindungi lembaga keuangan dari risiko kredit macet.

Jenis-jenis Informasi dalam Bi Checking

- Informasi identitas debitur, seperti nama, alamat, nomor KTP, dan tanggal lahir.

- Informasi pinjaman, seperti jenis pinjaman, jumlah pinjaman, tanggal pinjaman, dan jangka waktu pinjaman.

- Informasi pembayaran, seperti tanggal pembayaran, jumlah pembayaran, dan status pembayaran.

- Informasi tunggakan, seperti jumlah tunggakan, tanggal tunggakan, dan status tunggakan.

- Informasi penyelesaian kredit, seperti tanggal penyelesaian kredit, jumlah penyelesaian kredit, dan status penyelesaian kredit.

Informasi yang Tercantum dalam Bi Checking

Bi Checking merupakan catatan riwayat kredit seseorang atau perusahaan yang diterbitkan oleh Bank Indonesia (BI). Informasi ini digunakan oleh bank atau lembaga keuangan untuk menilai kelayakan kredit seseorang atau perusahaan sebelum memberikan pinjaman.

Berikut adalah beberapa informasi umum yang terdapat dalam Bi Checking:

| Informasi | Contoh |

|---|---|

| Nama dan alamat debitur | John Doe, Jl. Raya No. 123, Jakarta |

| Nomor identitas debitur | KTP: 1234567890 |

| Jenis kredit | Kredit Pemilikan Rumah (KPR) |

| Jumlah kredit | Rp100.000.000 |

| Jangka waktu kredit | 10 tahun |

| Bunga kredit | 10% per tahun |

| Tunggakan kredit | Tidak ada |

Pihak yang Melakukan Bi Checking

Bi Checking merupakan proses pengecekan riwayat kredit seseorang untuk menilai kelayakan kreditnya. Pihak yang berwenang untuk melakukan Bi Checking adalah:

- Bank Indonesia (BI): BI memiliki wewenang untuk melakukan Bi Checking terhadap seluruh lembaga keuangan di Indonesia.

- Otoritas Jasa Keuangan (OJK): OJK memiliki wewenang untuk melakukan Bi Checking terhadap seluruh lembaga keuangan non-bank di Indonesia.

- Lembaga Pembiayaan: Lembaga pembiayaan memiliki wewenang untuk melakukan Bi Checking terhadap nasabahnya.

- Koperasi Simpan Pinjam (KSP): KSP memiliki wewenang untuk melakukan Bi Checking terhadap anggotanya.

- Perusahaan Pembiayaan: Perusahaan pembiayaan memiliki wewenang untuk melakukan Bi Checking terhadap nasabahnya.

Peran dan tanggung jawab masing-masing pihak dalam proses Bi Checking adalah sebagai berikut:

- Bank Indonesia (BI): BI bertanggung jawab untuk mengumpulkan dan mengolah data kredit dari seluruh lembaga keuangan di Indonesia. BI juga bertanggung jawab untuk menyediakan akses data kredit kepada lembaga keuangan dan perusahaan pembiayaan yang berwenang.

- Otoritas Jasa Keuangan (OJK): OJK bertanggung jawab untuk mengawasi kegiatan lembaga keuangan non-bank di Indonesia. OJK juga bertanggung jawab untuk memberikan izin kepada lembaga keuangan non-bank untuk melakukan Bi Checking.

- Lembaga Pembiayaan: Lembaga pembiayaan bertanggung jawab untuk melakukan Bi Checking terhadap nasabahnya. Lembaga pembiayaan menggunakan hasil Bi Checking untuk menilai kelayakan kredit nasabahnya.

- Koperasi Simpan Pinjam (KSP): KSP bertanggung jawab untuk melakukan Bi Checking terhadap anggotanya. KSP menggunakan hasil Bi Checking untuk menilai kelayakan kredit anggotanya.

- Perusahaan Pembiayaan: Perusahaan pembiayaan bertanggung jawab untuk melakukan Bi Checking terhadap nasabahnya. Perusahaan pembiayaan menggunakan hasil Bi Checking untuk menilai kelayakan kredit nasabahnya.

Manfaat dan Kelemahan Bi Checking

Bi Checking merupakan sistem informasi yang memuat riwayat kredit seseorang. Sistem ini digunakan oleh lembaga keuangan untuk menilai kelayakan kredit seseorang sebelum memberikan pinjaman.

Bi Checking memiliki beberapa manfaat, antara lain:

- Membantu lembaga keuangan dalam menilai kelayakan kredit seseorang. Dengan mengetahui riwayat kredit seseorang, lembaga keuangan dapat menilai apakah orang tersebut memiliki risiko kredit yang tinggi atau rendah. Hal ini dapat membantu lembaga keuangan dalam mengambil keputusan apakah akan memberikan pinjaman atau tidak.

- Membantu seseorang dalam mengetahui riwayat kreditnya sendiri. Dengan mengetahui riwayat kreditnya sendiri, seseorang dapat mengetahui apakah ada masalah dalam riwayat kreditnya. Hal ini dapat membantu seseorang dalam memperbaiki riwayat kreditnya jika terdapat masalah.

- Membantu seseorang dalam mendapatkan pinjaman dengan suku bunga yang lebih rendah. Jika seseorang memiliki riwayat kredit yang baik, maka lembaga keuangan akan cenderung memberikan pinjaman dengan suku bunga yang lebih rendah.

Namun, Bi Checking juga memiliki beberapa kelemahan, antara lain:

- Bi Checking hanya memuat riwayat kredit seseorang dari lembaga keuangan yang menjadi anggota SLIK (Sistem Layanan Informasi Keuangan). Artinya, jika seseorang memiliki pinjaman dari lembaga keuangan yang tidak menjadi anggota SLIK, maka pinjaman tersebut tidak akan tercatat dalam Bi Checking.

- Bi Checking hanya memuat riwayat kredit seseorang selama 5 tahun terakhir. Artinya, jika seseorang memiliki pinjaman yang sudah lebih dari 5 tahun, maka pinjaman tersebut tidak akan tercatat dalam Bi Checking.

- Bi Checking tidak memuat informasi tentang pendapatan dan aset seseorang. Artinya, lembaga keuangan tidak dapat menilai kemampuan bayar seseorang hanya berdasarkan Bi Checking saja.

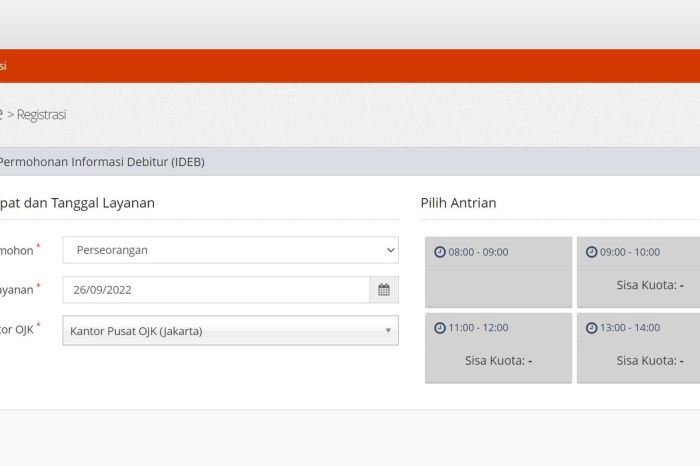

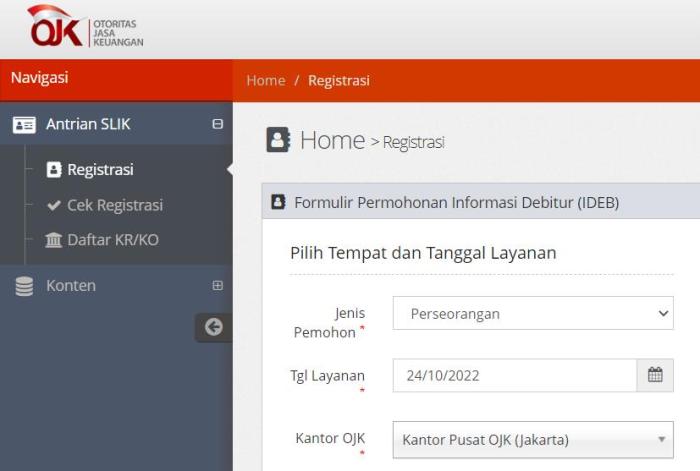

Cara Cek Bi Checking Secara Online

Bi Checking atau Sistem Informasi Debitur (SID) adalah catatan riwayat kredit seseorang atau badan usaha yang diterbitkan oleh Bank Indonesia (BI). Riwayat kredit ini mencakup informasi mengenai pinjaman, pembayaran, dan tunggakan kredit yang pernah dilakukan oleh debitur. Informasi ini penting untuk menilai kelayakan kredit seseorang atau badan usaha ketika mengajukan pinjaman baru.

Saat ini, BI menyediakan layanan pengecekan Bi Checking secara online melalui website resmi BI. Layanan ini memudahkan masyarakat untuk mengetahui riwayat kredit mereka tanpa harus datang langsung ke kantor BI.

Cara Cek Bi Checking Secara Online

- Kunjungi website resmi BI di www.bi.go.id.

- Klik menu “Layanan Publik” lalu pilih “Sistem Informasi Debitur (SID)”.

- Baca dan pahami ketentuan penggunaan layanan SID, lalu klik “Setuju”.

- Isi formulir pendaftaran dengan lengkap dan benar, termasuk nama, nomor KTP, alamat email, dan nomor telepon.

- Klik tombol “Daftar”.

- Setelah pendaftaran berhasil, Anda akan menerima email berisi tautan aktivasi akun.

- Klik tautan aktivasi akun tersebut untuk mengaktifkan akun Anda.

- Setelah akun Anda aktif, Anda dapat langsung melakukan pengecekan Bi Checking dengan mengikuti petunjuk yang tersedia di website BI.

Kelebihan dan Kekurangan Cek Bi Checking Online

Cek Bi Checking online memiliki beberapa kelebihan, di antaranya:

- Mudah dan cepat: Anda dapat melakukan pengecekan Bi Checking kapan saja dan di mana saja melalui perangkat yang terhubung dengan internet.

- Gratis: Layanan cek Bi Checking online dari BI tidak dikenakan biaya.

- Aman: Data pribadi Anda akan terlindungi dengan aman oleh BI.

Namun, cek Bi Checking online juga memiliki beberapa kekurangan, di antaranya:

- Tidak semua informasi tersedia: Layanan cek Bi Checking online hanya menyediakan informasi mengenai pinjaman dan tunggakan kredit yang dilaporkan oleh bank dan lembaga keuangan lainnya kepada BI. Informasi mengenai pinjaman dan tunggakan kredit yang tidak dilaporkan kepada BI tidak akan tersedia.

- Keterlambatan pembaruan data: Data Bi Checking tidak diperbarui secara real time. Oleh karena itu, mungkin ada keterlambatan antara waktu terjadinya perubahan data dengan waktu data tersebut tersedia di layanan cek Bi Checking online.

Cara Cek Bi Checking Secara Offline

Mengecek Bi Checking secara offline dapat dilakukan dengan mendatangi kantor OJK atau lembaga pembiayaan terkait. Namun, sebelum melakukan pengecekan, pastikan Anda telah mempersiapkan dokumen-dokumen yang diperlukan, seperti KTP, NPWP, dan dokumen pendukung lainnya.

Prosedur Cek Bi Checking Offline

Berikut ini adalah prosedur untuk mengecek Bi Checking secara offline:

- Kunjungi kantor OJK atau lembaga pembiayaan terkait.

- Isi formulir permohonan informasi Bi Checking.

- Lampirkan dokumen-dokumen yang diperlukan.

- Bayar biaya pengecekan Bi Checking.

- Tunggu beberapa saat hingga hasil pengecekan Bi Checking keluar.

Kelebihan dan Kekurangan Cek Bi Checking Offline

Berikut ini adalah kelebihan dan kekurangan dari metode cek Bi Checking offline:

- Kelebihan:

- Proses pengecekan lebih cepat.

- Hasil pengecekan lebih akurat.

- Dapat langsung berkonsultasi dengan petugas OJK atau lembaga pembiayaan terkait.

- Kekurangan:

- Biaya pengecekan lebih mahal.

- Harus datang langsung ke kantor OJK atau lembaga pembiayaan terkait.

- Waktu pengecekan terbatas pada jam kerja kantor OJK atau lembaga pembiayaan terkait.

Biaya dan Waktu yang Dibutuhkan untuk Cek Bi Checking

Biaya dan waktu yang dibutuhkan untuk cek Bi Checking bervariasi tergantung pada metode yang digunakan. Berikut ini adalah tabel yang berisi informasi biaya dan waktu yang diperlukan untuk mengecek Bi Checking melalui berbagai metode:

| Metode | Biaya | Waktu |

|---|---|---|

| Kantor OJK | Rp. 10.000 | 1-3 hari kerja |

| SLIK Online | Rp. 20.000 | Langsung |

| Perbankan | Rp. 0-50.000 | 1-3 hari kerja |

Rekomendasi metode yang paling efektif dan efisien berdasarkan biaya dan waktu adalah SLIK Online. Dengan biaya Rp. 20.000, Anda dapat langsung memperoleh hasil pengecekan Bi Checking dalam hitungan menit. Namun, perlu dicatat bahwa SLIK Online hanya dapat diakses oleh nasabah bank yang telah terdaftar dalam sistem SLIK.

Tips Meningkatkan Skor Bi Checking

Skor Bi Checking yang tinggi mencerminkan perilaku finansial yang baik dan dapat memberikan keuntungan seperti akses ke pinjaman yang lebih mudah dan suku bunga yang lebih rendah. Berikut adalah beberapa tips praktis untuk meningkatkan skor Bi Checking Anda:

Bayar Tagihan Tepat Waktu

Salah satu faktor terpenting yang memengaruhi skor Bi Checking adalah riwayat pembayaran Anda. Pastikan untuk membayar semua tagihan tepat waktu, termasuk pinjaman, kartu kredit, dan utilitas. Pembayaran yang terlambat atau tidak terjawab dapat menurunkan skor Bi Checking Anda secara signifikan.

Kurangi Penggunaan Kredit

Tingkat pemanfaatan kredit Anda, atau jumlah utang yang Anda miliki dibandingkan dengan batas kredit Anda, juga memengaruhi skor Bi Checking Anda. Usahakan untuk menjaga tingkat pemanfaatan kredit Anda di bawah 30%. Ini menunjukkan kepada pemberi pinjaman bahwa Anda tidak menggunakan kredit secara berlebihan dan bahwa Anda dapat mengelola utang Anda secara bertanggung jawab.

Diversifikasi Jenis Kredit

Memiliki berbagai jenis kredit, seperti pinjaman angsuran dan kartu kredit, dapat membantu meningkatkan skor Bi Checking Anda. Ini menunjukkan kepada pemberi pinjaman bahwa Anda dapat mengelola berbagai jenis utang dan bahwa Anda tidak bergantung pada satu jenis kredit saja.

Jangan Menutup Kartu Kredit yang Tidak Digunakan

Menutup kartu kredit yang tidak digunakan dapat menurunkan skor Bi Checking Anda. Meskipun Anda tidak menggunakan kartu tersebut, kartu tersebut masih berkontribusi pada batas kredit Anda secara keseluruhan. Menutup kartu dapat mengurangi batas kredit Anda dan meningkatkan tingkat pemanfaatan kredit Anda, yang dapat menurunkan skor Bi Checking Anda.

Perbaiki Kesalahan pada Laporan Kredit Anda

Jika Anda menemukan kesalahan pada laporan kredit Anda, segera hubungi lembaga pemberi pinjaman atau biro kredit untuk memperbaikinya. Kesalahan pada laporan kredit Anda dapat menurunkan skor Bi Checking Anda secara tidak adil.

Dampak Skor Bi Checking terhadap Pengajuan Kredit

Skor Bi Checking merupakan salah satu faktor penting yang mempengaruhi keputusan persetujuan kredit. Skor ini mencerminkan riwayat pembayaran kredit Anda dan memberikan gambaran kepada lembaga keuangan tentang seberapa besar risiko Anda dalam membayar kembali pinjaman.

Berikut adalah tabel yang menunjukkan dampak skor Bi Checking terhadap pengajuan kredit berdasarkan rentang skor:

| Rentang Skor | Dampak terhadap Pengajuan Kredit |

|---|---|

| 720 ke atas | Skor yang sangat baik, kemungkinan besar pengajuan kredit Anda akan disetujui dengan suku bunga yang rendah. |

| 680-719 | Skor yang baik, kemungkinan besar pengajuan kredit Anda akan disetujui dengan suku bunga yang kompetitif. |

| 620-679 | Skor yang cukup baik, kemungkinan pengajuan kredit Anda akan disetujui, tetapi dengan suku bunga yang lebih tinggi. |

| 580-619 | Skor yang perlu ditingkatkan, kemungkinan pengajuan kredit Anda akan disetujui, tetapi dengan suku bunga yang lebih tinggi dan persyaratan yang lebih ketat. |

| 500-579 | Skor yang buruk, kemungkinan pengajuan kredit Anda akan ditolak atau disetujui dengan suku bunga yang sangat tinggi dan persyaratan yang sangat ketat. |

| Di bawah 500 | Skor yang sangat buruk, kemungkinan besar pengajuan kredit Anda akan ditolak. |

Selain skor Bi Checking, ada beberapa faktor lain yang mempengaruhi keputusan persetujuan kredit, di antaranya:

- Jumlah utang yang ada

- Riwayat pembayaran kredit

- Rasio utang terhadap pendapatan

- Jenis kredit yang diajukan

- Jangka waktu kredit

- Kondisi ekonomi saat ini

Jika Anda memiliki skor Bi Checking yang rendah, ada beberapa hal yang dapat Anda lakukan untuk memperbaikinya, di antaranya:

- Bayar semua tagihan tepat waktu

- Kurangi jumlah utang yang ada

- Ajukan kredit dengan jumlah yang kecil dan jangka waktu yang pendek

- Perbaiki riwayat pembayaran kredit Anda

- Jangan mengajukan kredit terlalu sering

Dengan mengikuti tips tersebut, Anda dapat meningkatkan skor Bi Checking Anda dan meningkatkan peluang Anda untuk mendapatkan persetujuan kredit dengan suku bunga yang kompetitif.

Pentingnya Menjaga Skor Bi Checking

Skor Bi Checking merupakan indikator penting yang menunjukkan riwayat kredit seseorang. Menjaga skor Bi Checking yang baik sangat penting karena dapat memberikan berbagai keuntungan finansial. Berikut ini adalah kutipan dari pakar keuangan tentang pentingnya menjaga skor Bi Checking:

“Skor Bi Checking yang baik adalah kunci untuk mendapatkan pinjaman dengan suku bunga rendah dan persyaratan yang menguntungkan. Sebaliknya, skor Bi Checking yang buruk dapat mempersulit Anda untuk mendapatkan pinjaman atau bahkan dapat menyebabkan penolakan pinjaman.”

Berikut ini adalah contoh nyata bagaimana skor Bi Checking yang baik dapat memberikan keuntungan finansial:

- Mendapatkan pinjaman dengan suku bunga rendah: Seseorang dengan skor Bi Checking yang baik dapat memperoleh pinjaman dengan suku bunga yang lebih rendah dibandingkan dengan seseorang dengan skor Bi Checking yang buruk.

- Meningkatkan peluang mendapatkan pinjaman: Seseorang dengan skor Bi Checking yang baik memiliki peluang yang lebih besar untuk mendapatkan pinjaman dibandingkan dengan seseorang dengan skor Bi Checking yang buruk.

- Mendapatkan limit kartu kredit yang lebih tinggi: Seseorang dengan skor Bi Checking yang baik dapat memperoleh limit kartu kredit yang lebih tinggi dibandingkan dengan seseorang dengan skor Bi Checking yang buruk.

Kesimpulan Akhir

Dengan memahami cara cek Bi Checking dan menjaga skor Bi Checking yang baik, Anda dapat meningkatkan peluang untuk mendapatkan pinjaman dengan bunga yang rendah dan menikmati berbagai keuntungan finansial lainnya. Oleh karena itu, penting bagi Anda untuk memantau skor Bi Checking secara berkala dan mengambil langkah-langkah yang diperlukan untuk memperbaikinya jika diperlukan.